Por Hugues Bertin, CEO & Founder de Digital Insurance LatAm.-

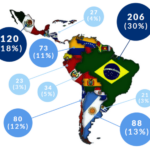

Momento surge a finales del año 2021 respondiendo a una gran oportunidad presente en el sector de seguros de autos mexicano, un sector muy concentrado, con márgenes muy sanos, pero con una marcada falta de innovación. Dicha falta, ha creado altas barreras de entrada que hacen que muy pocos mexicanos tengan acceso a este seguro (30%) y que, quienes sí tienen acceso, obtengan un seguro caro y con una mala experiencia de usuario. Me cuentan que el mercado se encuentra en una situación análoga a la del sector bancario brasileño cuando nació NuBank.

Con esta oportunidad en mente, los tres cofundadores (Lois, León y Andrés) dejaron en el verano de 2021 sus respectivos trabajos en McKinsey & Company y Procter & Gamble, y se mudaron a la CDMX para lanzar Momento. Casi desde su inicio, Momento cuenta con el apoyo de Adrian Jones, un gran experto del ecosistema insurtech, y gran amigo de la casa. Nos cuentan que Adrian les ayudó mucho, especialmente al inicio, compartiendo experiencias de lo que les había funcionado a otras insurtechs de Estados Unidos.

Además, Momento, se constituyó desde un principio como una neo-aseguradora, con el objetivo claro de tener el control de todo el producto y poder ofrecer un seguro de autos fácil y accesible. Para ello, tuvieron que superar el proceso regulatorio ante la Comisión Nacional de Seguros y Fianzas (CNSF) para constituirse como Institución de Seguros en México. Esto era importante, ya que buscaban controlar la experiencia del cliente, el precio, los pagos, customer support, ajustes, reparaciones, etc. Innovando así en toda la cadena de valor, no sólo en la distribución. Por el resto, su producto es bastante único por lo que vamos a descubrir.

Tras recibir la aprobación regulatoria a mediados de 2023, Momento ha cumplido en julio su primer año de operaciones. En estos 12 meses, han conseguido captar varios miles de pólizas en vigor, mientras mantienen una siniestralidad envidiable, ~10pp por debajo de la del mercado. A día de hoy, siguen creciendo por encima del 20% mes con mes.

Momento nació con un claro perfil tecnológico que se refleja en toda su operativa. Un ejemplo claro es su avanzado modelo de precios, que les permite evaluar meticulosamente el riesgo de cada cliente, brindando una oferta más personalizada y justa. En este mismo sentido, la flexibilidad de sus sistemas les permite dar a los asegurados el poder para adaptar sus coberturas, la duración de la póliza o el método de pago según sus necesidades individuales, sin imposiciones preestablecidas.

En cuanto a la distribución, comercializan sus seguros por dos canales principales, el directo, y el canal de agentes y brokers. Por dichos canales, están atacando a dos segmentos de clientes:

- Conductores no-asegurados que no pueden acceder a los seguros tradicionales. Gracias a las pólizas mensuales, Momento les da la tranquilidad de que pueden pagar mes a mes (y en efectivo) sin ataduras, y si un mes no pueden pagar, pueden reducir coberturas o incluso pausar (y luego reanudar) la póliza.

- Conductores asegurados pero que están cansados de los productos caros y anacrónicos que encuentran en el mercado y que buscan un producto digital y flexible.

Para simplificar la experiencia del cliente, ponen a su disposición una plataforma en línea y una app intuitiva que permiten gestionar de forma ágil y eficiente toda la vida de la póliza, desde reportar y dar seguimiento a siniestros, hasta realizar modificaciones de coberturas, todo en cuestión de segundos, eliminando el engorroso papeleo. De igual manera, los agentes pueden gestionar sus carteras con facilidad desde el portal que han creado para ellos, sin necesidad de largas llamadas a su ejecutivo o al centro de atención telefónica. Además, ofrecen herramientas muy avanzadas para los agentes que manejan grandes volúmenes de negocio; por ejemplo, gracias a la IA, sus agentes pueden cotizar grandes flotas de vehículos fácilmente en un proceso que lleva 10/15 minutos frente a las varias horas (o días) que llevaría con otros competidores.

Otro punto relevante es el fraude, que se estima supone un 10% de la prima en México. Me comentan orgullosos que tienen la suerte de contar con un gran equipo de siniestros y fraude, liderado por el que fuera Subdirector de Siniestros y la Líder de prevención de Fraude de Qualitas, por lo que nacieron ya con mucho aprendido. Además, me comparten algunas claves; para ellos, prevenir fraude en autos tiene cuatro principales momentos:

- Suscripción: si identificas bien los perfiles más fraudulentos (aquí se guardan su secret sauce) puedes subirles el precio sólo a ellos, bajando el del resto de buenos conductores.

- Onboarding: si mantienes un onboarding estricto en relación a la información que tiene que compartir el cliente, checks automáticos con bases públicas y tiempos que tienen que pasar, se pueden prevenir la mayoría de los fraudes más accidentales (ahora me choco y me aseguro para reportar).

- Reporte: desarrollaron un modelo de ML, enriquecido con reglas de negocio, que asigna un riesgo al siniestro en función del cliente (demographics, cotización, behaviour, etc.) y el siniestro (qué/cómo/cuándo se reporta). Con esto saben, desde el primer momento, si es un siniestro que pueden procesar rápido o requiere atención.

- Ajuste/investigación: para casos “complejos” tienen el expertise y contactos en entidades/gobiernos necesarios para poder conseguir todos los hechos ágilmente (carpetas de investigación, cámaras, etc.) con lo que saben rápidamente si se trata de un fraude o pueden procesarlo sin más diligencias.

Me cuentan que en cuanto a innovación y tecnología se encuentran especialmente orgullosos de: 1) toda su estructura de bases de datos y flujos de back-end, que les permiten ser muy flexibles y ágiles para cualquier cambio; 2) su modelo de pricing; y, recientemente, 3) el Fine-tuning de modelos de OpenAI para crear agentes virtuales de ventas de momento conectados a su cotizador.

Su foco está puesto en México y en autos, con el objetivo de llegar a ser los mayores especialistas en dicho mercado, ya que este es un mercado enorme y en crecimiento, al que aún le queda todo por hacer. “Podemos ser un unicornio (y más) sin salirnos de aquí. El que mucho abarca, poco aprieta”. ¡Éxitos!