Las previsiones macroeconómicas mundiales para 2024 indican tanto una desaceleración del crecimiento del PIB como una presión inflacionaria continua. La escasez de talento es más pronunciada en Estados Unidos, donde el desempleo está por debajo del 4% en general y ronda el 2% en el sector de seguros.

Los principales mercados están sintiendo vientos en contra de la confianza del consumidor. La investigación de Accenture muestra que los consumidores en los Estados Unidos son en gran medida pesimistas debido a las persistentes preocupaciones sobre la recesión. Mientras tanto, en el Reino Unido, el pesimismo de los consumidores proviene de las incertidumbres causadas por los recientes cambios impositivos y su posible impacto en los servicios públicos.

Las predicciones para la industria aseguradora

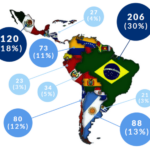

Los ingresos brutos de las compañías de seguros generales se mueven con el PIB. Se espera que el crecimiento de los ingresos de las compañías de seguros generales se desacelere hasta un 2,6% en promedio para 2024 y 2025, frente al 3,4% de 2023 (Swiss Re Sigma).

Por otro lado, el segmento de seguros de vida está experimentando una mayor demanda de productos de ahorro y jubilación. En los mercados emergentes, se espera que el crecimiento de los ingresos alcance el 5,1% en promedio en 2024 y 2025. Este crecimiento de los ingresos puede suavizar el impacto de los continuos desafíos de rentabilidad y liquidez que enfrenta el segmento.

Los volúmenes de reclamaciones y los costos en todas las líneas de negocio siguen siendo elevados en la mayoría de los mercados principales. Si bien parte de esto es cíclico y está impulsado por la inflación, los riesgos sistémicos como la inflación social, el aumento de las solicitudes de catástrofes naturales y los cambios demográficos en el envejecimiento, la salud y la salud mental llegaron para quedarse.

Si bien desde Accenture siguen siendo optimistas sobre la industria de seguros, los desafíos que se enfrentarán de cara al próximo año son reales. Estas son las cinco predicciones de la compañía para 2024:

1. Monetizar la IA

Desde el lanzamiento de ChatGPT, ha habido abundantes debates y especulaciones sobre la IA generativa. La realidad es que las aseguradoras líderes han emprendido el camino hacia el avance de los datos, el análisis y la inteligencia artificial durante años. En 2024, veremos que el entusiasmo por las posibilidades de la IA generativa da paso a una creciente demanda de impacto económico material de las soluciones de IA/IA generativa. Las aseguradoras que han invertido en datos, análisis y capacidades de IA incorporarán más IA generativa como el siguiente paso natural en ese viaje. También necesitarán elevar los controles de riesgo de uso responsable/ético a medida que la IA asuma un papel más autónomo.

2. Estrategias alternativas de capital humano

La IA/IA generativa ha proliferado en el apoyo a las decisiones, los procesos y las interacciones en toda la cadena de valor de los seguros. Afortunadamente, esto llega en un momento en que la industria está bajo presión para abordar las inminentes brechas de fuerza laboral tanto en suscripción como en siniestros. En 2024, veremos a la IA/IA generativa tratada más como talento complementario. Las aseguradoras también probarán modelos de abastecimiento para trabajos “complejos” que se realizaban de cerca y se desarrollaban tradicionalmente. Para hacer realidad estos cambios será necesario que la industria se aleje del desarrollo tradicional del talento a través del aprendizaje y prácticas estándar de gestión del conocimiento.

3. Las presiones sobre los costos se desbordan e impulsan un cambio de modelo operativo

Las presiones continuas y sostenidas sobre los costos están llevando a los jefes de divisiones y unidades de negocios a preguntarse: “¿De quién es la culpa?”. En 2024, las demandas de mayor autonomía y control directo de los costos aumentarán a medida que se desborden las crecientes frustraciones internas y las preguntas sobre las metodologías de asignación de costos centralizados (y los costos estancados debido a los cambios en la cartera).

4. Cambios en la cartera de riesgos y reasignación de capital

Si bien la convergencia de la industria no es un fenómeno nuevo, cada vez más actores de la industria están buscando pastos más verdes en seguros generales, salud y gestión patrimonial. Los fabricantes de automóviles quieren ofrecer seguros generales. Las compañías de seguros generales están incursionando en productos y servicios de salud, y las aseguradoras de salud ofrecen beneficios voluntarios y complementarios. Para muchas aseguradoras, el pasto más verde está en el ámbito de la jubilación. Los Millennials y la Generación Z se convertirán en los beneficiarios de la mayor transferencia de riqueza de la historia durante las próximas dos décadas. Su enfoque de inversión impulsado por valores alterará la jubilación y creará nuevas oportunidades para las aseguradoras de vida/rentas que ofrecen una propuesta de valor alineada con sus valores.

5. Los ingresos por servicios aumentan mientras que el capital de riesgo disminuye

Para aumentar el rendimiento del capital y aliviar las demandas de capital a medida que los nuevos patrones de pérdidas aumentan la indemnización y la volatilidad, las compañías de seguros irán más allá de las ofertas de productos tradicionales y profundizarán en el asesoramiento y los servicios. Los servicios de telesalud, navegación asistencial y mitigación de riesgos se convertirán en un área de mayor interés para los operadores en 2024 y más allá.