FRISS, el proveedor líder de automatización de la confianza para seguros generales más utilizado en el mundo, presenta los resultados de la Encuesta de fraude en seguros 2024.

“Esta es la quinta encuesta que realizamos a nivel global. Estamos muy agradecidos y satisfechos con los resultados. Cada año crecemos un poco más en cantidad de respuestas. El fraude es un problema que trasciende fronteras, y para combatirlo de manera efectiva, es fundamental que las aseguradoras comprendan cómo varía en diferentes regiones y colaboren para aplicar soluciones que tengan un impacto significativo en todo el mundo”, enfatizó Ruud van Gerwen, Gerente de Marketing Global para FRISS.

El documento se divide en los siguientes capítulos: «Impacto del fraude en los seguros», «Formas de prevenir el fraude», «Retos relacionados con la mitigación y gestión del fraude» y «Casos de fraude en todo el mundo».

Algunos de los hallazgos y análisis que pueden encontrarse son:

- Sobre las consecuencias de cometer fraude en los seguros, a nivel mundial, el 61% de los encuestados no cree que la gente en su país sea consciente de las consecuencias. En Latinoamérica, sin embargo, la cifra es del 47%.

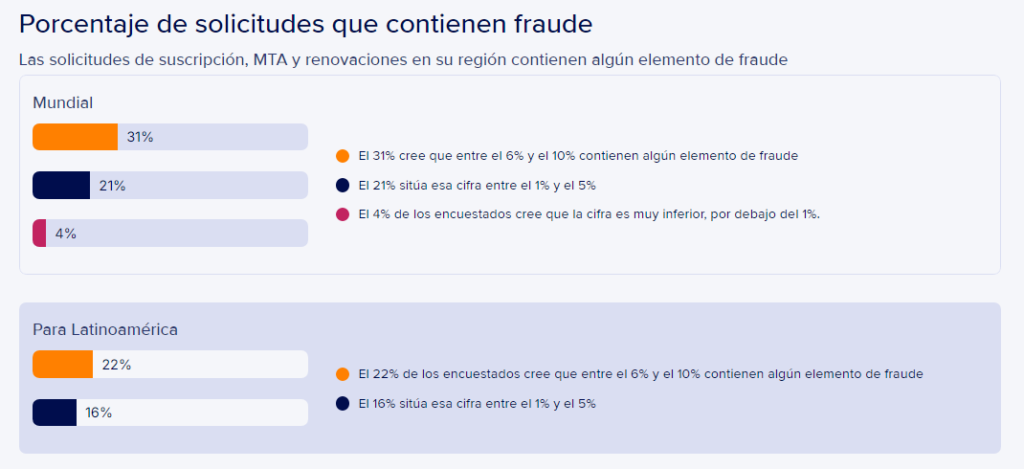

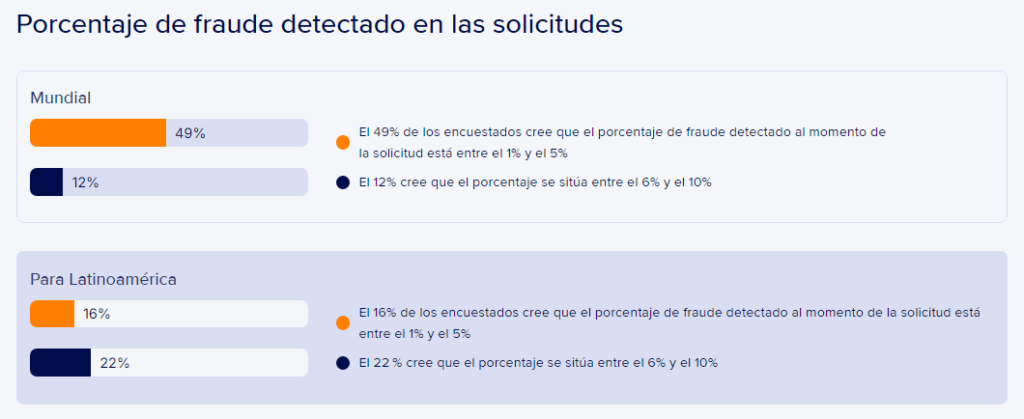

- Sobre el fraude detectado al momento de la solicitud, en Latinoamérica, el 16% de los encuestados cree que el porcentaje de fraude detectado al momento de la solicitud está entre el 1% y el 5%; mientras que a nivel global ese número asciende al 49%.

Prevención del fraude en las aplicaciones

Empresas de todo el mundo están implantando herramientas para ayudar a prevenir el fraude en las solicitudes. Alrededor de tres cuartos de los encuestados confirmaron que sus empresas han implementado la formación en prevención del fraude (78% de los encuestados), tienen directrices de suscripción (65%) y cuentan con un proceso para analizar el historial de siniestros (75%) para ayudar a prevenir el fraude en las solicitudes.

En Latinoamérica, se vio que las prioridades son ligeramente diferentes: el 88% ha implementado formación en prevención del fraude, el 81% tiene base de datos de referencias cruzadas, el 70% tiene directrices de suscripción e historial de siniestros, el 59% tiene verificación de identidad, el 66 % tiene verificación de documentos y el 55% informó que utiliza alguna forma de aprendizaje automático o Inteligencia Artificial (IA).

El 49% de los encuestados también despliega otros esfuerzos de prevención del fraude, como la verificación de la identidad, y el 53% utiliza la verificación de documentos. El 39% de los encuestados afirma utilizar algún tipo de aprendizaje automático o IA para detectar el fraude en las solicitudes. Se trata de un área que probablemente seguirá creciendo a medida que se disponga de más tecnología, pero las limitaciones actuales de la tecnología y la disponibilidad podrían estar limitando su uso. Una mayor educación sobre cómo la IA puede ayudar a prevenir el fraude en las solicitudes podría contribuir a sus índices de adopción.

Resultados de los esfuerzos para prevenir el fraude en las aplicaciones

Cuando se les preguntó por los resultados de los esfuerzos de prevención del fraude en las aplicaciones, la mayoría de los encuestados (70%) coincidieron en que el principal resultado era una mayor concienciación de toda la empresa sobre los esquemas de fraude. Esto se correlaciona con los esfuerzos de educación y formación en materia de fraude que la mayoría de los encuestados señalan como su principal método de prevención.

En Latinoamérica, se observó que los encuestados coinciden en que el resultado más importante de los esfuerzos para prevenir el fraude en las solicitudes es una mejor calidad de la cartera (76%), mientras que el aumento de la concienciación en toda la empresa sobre los esquemas de fraude ocupa el segundo lugar (71%).

Prevención del fraude en los siniestros

De forma similar a la prevención del fraude en las solicitudes, la mayoría de los encuestados a nivel mundial (82%) señalaron que sus empresas recurrían a la formación de concienciación sobre el fraude para ayudar a prevenir el fraude en los siniestros. Alrededor de la mitad de los encuestados dijeron que también utilizaban herramientas para cotejar datos y cruzar información, además de buscar en las redes sociales y analizar el comportamiento de los reclamantes.

En América Latina, la mayoría de los encuestados (86%) utilizó herramientas para cotejar datos y cruzar información, seguidas de la formación en concienciación sobre el fraude para ayudar a prevenirlo en los siniestros (80%), mediante el análisis del comportamiento de los reclamantes (71%), junto con las redes sociales (66%).

En comparación con el resto del mundo, donde solo el 4% mencionó no contar con mecanismos para prevenir el fraude en los siniestros, en Latinoamérica un preocupante 19% mencionó no contar con mecanismos para prevenir el fraude en los siniestros.

Resultados de los esfuerzos para prevenir el fraude en los siniestros

En Latinoamérica, el 90% de los encuestados afirmó que el aumento de la concienciación era un resultado positivo de sus esfuerzos para prevenir el fraude en los siniestros, una cifra mucho más alta en comparación con la perspectiva global, en la que el 60% afirmó lo mismo. Le siguió en Latinoamérica el 71% de mejora de la segmentación de siniestros y también el 71% de reducción de costos operativos.

Plataformas de prevención y detección del fraude

Se hicieron varias preguntas a los encuestados sobre su plataforma de prevención y detección del fraude, empezando por si disponían de una. El 35% de los encuestados declaró utilizar una solución externa y el 28%, una solución casera. El 28% declaró no disponer de ninguna solución y alrededor del 5% confió en soluciones puntuales para cubrir sus necesidades.

Para Latinoamérica, el 25% de los encuestados declaró utilizar una solución externa y el 37% tenía una solución casera. El 16% declaró no disponer de ninguna solución y alrededor del 16% confió en soluciones puntuales para cubrir sus necesidades.

Soluciones técnicas para detectar el fraude

Los encuestados han desplegado varias soluciones técnicas en un esfuerzo por combatir el fraude. El método más común, reportado por el 69% de los encuestados de Latinoamérica, es el uso de banderas rojas automatizadas a través de reglas de negocio. Las siguientes soluciones técnicas más populares incluyen la visualización de datos para detectar anomalías (59%), el análisis de redes sociales (50%), la minería de textos (32%) y el análisis de video (30%). Algunos encuestados también utilizan análisis predictivos y análisis de voz en su lucha contra el fraude.

Estas soluciones pueden indicar que las empresas están diversificando sus esfuerzos de prevención y detección del fraude mediante el uso de soluciones y herramientas más técnicas. Conforme haya más herramientas disponibles, los índices de adopción pueden seguir aumentando.

Curiosamente, un promedio del 19% de los encuestados confirmaron que no utilizan soluciones técnicas para ayudar a detectar, prevenir o mitigar el fraude. Esto podría deberse a una falta de concienciación sobre cómo este tipo de herramientas puede ayudar cuando se despliegan junto con un programa de educación de los empleados.

Herramientas utilizadas para el seguimiento de casos de fraude

El seguimiento y la investigación de los casos de sospecha de fraude son importantes. Las aseguradoras deben cumplir los requisitos normativos y seguir prestando servicio al cliente mientras investigan posibles casos de fraude. Esto significa que es imprescindible disponer de una forma de rastrear posibles casos de fraude.

Preguntaron a los encuestados por las herramientas y procesos que emplean para rastrear e investigar posibles casos de fraude en sus empresas. En Latinoamérica, el 56% de los encuestados utiliza un sistema específico de gestión de casos, frente al 48% global. Casi la mitad de ellos (48%) declararon disponer de un sistema central, porcentaje ligeramente superior al porcentaje global del 42%.

Los mayores retos generales en la gestión del fraude

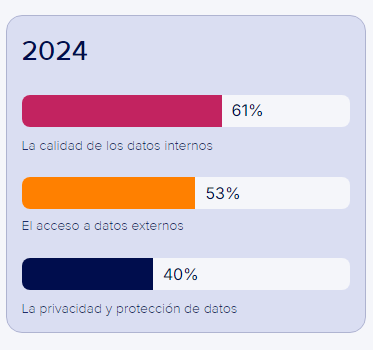

Las principales preocupaciones se centraron en los datos este año. Con el refuerzo de la legislación mundial sobre privacidad y uso de datos, las empresas de todos los sectores deben tener más cuidado con los datos que conservan, analizan y comparten. Este reto se refleja en los esfuerzos de prevención del fraude, ya que las aseguradoras luchan por cumplir la normativa y mantener los datos seguros y privados, al tiempo que investigan posibles actividades fraudulentas.

Los encuestados afirmaron que el mayor reto al que se enfrentan para responder eficazmente al fraude es la calidad de los datos internos, mencionada por el 61% de los encuestados, seguida de cerca por el acceso a datos externos (53%). Otro 40% de los encuestados mencionó la privacidad y protección de datos, por lo que parece que los encuestados son conscientes de las deficiencias de no disponer de una solución de gestión de casos específica.

En Latinoamérica, los encuestados afirmaron que el mayor reto al que se enfrentan para responder eficazmente al fraude es la calidad de los datos internos, mencionada por el 51% de los encuestados, seguida de cerca por el acceso a datos externos (41%). Otro 30% de los encuestados mencionó la privacidad y protección de datos, por lo que parece que los encuestados son conscientes de las deficiencias de no disponer de una solución de gestión de casos específica. Es importante destacar que el 38% de los encuestados mencionó que la cooperación entre las compañías de seguros es un gran reto, así como que el 34% de ellos considera que garantizar una postura de tolerancia cero contra el fraude debería ser una prioridad.

Retos de la implantación de software de detección de fraudes

Los tres principales retos que señalaron los encuestados, tanto a nivel global como en Latinoamérica, a la hora de implantar un software de detección de fraudes fueron la limitación de los recursos de TI, la mala calidad de los datos internos y el elevado número de falsos positivos. Dada la inquietud de los encuestados por la calidad de los datos, tiene sentido que un alto porcentaje calificara los datos internos deficientes como uno de los principales retos a la hora de implantar un software de detección de fraudes. Sin insumos de calidad, el resultado no puede ser de primera calidad.

Tanto a nivel mundial como en Latinoamérica, los recursos limitados de TI son una preocupación, lo que podría ser un desafío con una construcción tradicional de TI. Sin embargo, ahora existen soluciones de bajo código o sin código que pueden implantarse sin necesidad de un costoso y oportuno desarrollo de TI. Cualquier miembro del equipo puede realizar cambios y trabajar con el software de detección de fraudes, lo que elimina prácticamente la preocupación por una costosa creación informática.

Mejorar la mitigación y gestión del fraude

Preguntaron a los encuestados qué les gustaría que sus organizaciones implementaran para dar el siguiente paso en la prevención y detección de fraudes. En Latinoamérica, el 51% de los encuestados desea que sus organizaciones implementen una herramienta de detección automatizada de fraudes. Los encuestados, que gestionan el fraude todos los días, ven el valor de una herramienta que proporciona detección y gestión automatizada de alertas rojas de fraude. Un sólido 42% mencionó que quieren mejorar las métricas de fraude.

Los encuestados tenían otras ideas sobre cómo mejorar los esfuerzos de gestión y mitigación del fraude en sus organizaciones, como el intercambio de datos con otras compañías, la puesta en común de conocimientos entre departamentos y la mejora de la medición de los parámetros de fraude.

Un 42% de los encuestados sugirió ofrecer formación contra el fraude. En Latinoamérica ese porcentaje es bastante similar, con un 38%. Aunque los encuestados coincidieron en que la formación para la concienciación sobre el fraude prevalecía en sus organizaciones, esta sugerencia se mencionó por casi la mitad de los encuestados, lo que quizás sugiere que la formación para la concienciación sobre el fraude debería actualizarse y mejorarse para incluir medidas contra el fraude junto con la concienciación.

“El fraude sigue siendo una prioridad absoluta para todos los que trabajan en el sector de los seguros en todo el mundo. El fraude cuesta a los asegurados, a las aseguradoras y a la sociedad una cantidad significativa cada año, por lo que es imperativo encontrar formas de luchar contra el fraude”, sostuvo Jeroen Morrenhof, CEO y co-founder de FRISS.

Asimismo, el ejecutivo expresó que “a medida que se introducen nuevas tecnologías para ayudar en la lucha contra el fraude, las aseguradoras y otros agentes del sector también deben adoptar una cultura de cambio para seguir avanzando. Las nuevas tecnologías pueden prosperar en entornos en los que las personas aprenden y crecen junto con la tecnología, aprovechando al máximo tanto a los humanos como a las máquinas”.

Finalmente, el CEO de FRISS afirmó que “al combinar lo último en software de prevención y detección de fraudes con programas de educación y concienciación, las aseguradoras pueden contribuir a la lucha contra el fraude y proteger a los asegurados, a la sociedad y a la cuenta de resultados”.